この記事では,インフラファンドについて取り上げます。

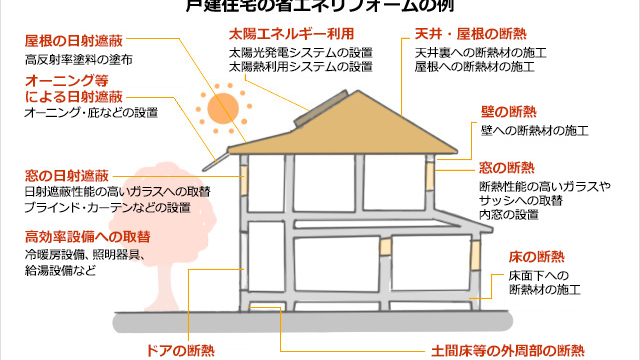

自分の屋根に太陽光システムを設置したり,産業用の太陽光発電事業をしたりしているいるからこそ感じる安定性。

天候に左右されると言われるが,年間を通せば十分に見通せる発電量。

太陽光発電事業をしている人は,実感できる人も多いはずです。

一つ一つの金額がとても大きくて,資金調達から,経済産業省の手続きから,農地転用の手続きなどなど,連系するまで「山あり谷あり」です。

もっと少額で取り組むことができる投資商品があったらいいな??

と,思っていました。

そこで近年登場したのが,メガソーラーを口数に応じて所有できる「インフラファンド」という株式です。

とても嬉しくなりました。

インフラファンドの説明

言葉を説明するのに私はよく言葉を分けます。

「インフラ」とは,電気,ガス,水道など私たちの生活に欠かせないものです。

インフラストラクチャーです。

「ファンド」とは,投資家から集めたお金でひとつの大きな資金を作り,

不動産やメガソーラーなどの金額が大きなものに出資します。

インフラファンドとは,インフラ+ファンドだから,

投資家からお金を集めて,再生可能エネルギー関連(主に太陽光発電)に出資します。

投資家のバイブル四季報には

再生可能エネルギー発電設備等を投資対象とするファンド

四季報

と記載しています。

J-REIT との違いは

REIT は,Real Estate Investment Trust の略で,不動産投資信託です。

投資家から資金を集め,大きな建物を建てたり,ホテルを建設したりして,賃料や売却益を投資家に還元します。

どちらも投資家からお金を集めて,利益を配分することは共通しています。違いは,出資の対象ですね。

インフラファンドは太陽光発電設備などの再生可能エネルギー関連に出資します。

REIT はホテルやオフィス,アパートなどの現物不動産に出資します。

REITもインフラファンドも市場でいつでも売買できるので,現物の不動産に比べて流動性はとても高いです。

REITは,インフラファンドに比べて歴史が長く,時価総額が大きいことがメリットですね。

インフラファンドのメリット

時価総額は J-REITに比べては小さいですが,個人的には注目しています。

太陽光発電は,FIT法(固定価格買取制度)で20年間の買取が電力会社に義務付けられています。

これは,投資をする上でとても安心材料です。

しかも今注目されている,ESG投資や SDGs への貢献となります。

※ESG とは,Environmental(環境),Social (社会),Governance ( 統治 ) の

頭文字をとった言葉です。

企業が成長続けるには,上記の3つが必要であるということです。

1口10万円前後で購入できる。

売電収入から分配金が出るので,安定している(減配リスク減)。

ボラティリティ(価格変動)が少ない。

✅ 1口10万円前後で購入できる。

✅ 分配金が高配当で安定している。

✅ ボラティリティーが少ない。

✅ ESG 投資である。

✅ 市場でいつでも売買できる。

インフラファンドのリスク

投資にはリスクはつきものです。絶対に儲かるものなど存在しません。

それぞれのリスク許容度に応じて,投資を続けることが大切です。

まずは,キャピタル・ゲインを狙う人にはもの足りない銘柄です。値動きが安定しているので,売却益は取りにくいです。

また,インフラファンドは固定価格買取制度(FIT制度)に支えられています。FIT期間中は利回り6%前後の分配金は出せています。

FIT期間終了後は不透明です。

最後に,上場しても10年未満と歴史が浅く,実績が乏しい。また,発電設備なので天災リスク等不確定要素もある。

☑ 上場してからの歴史が浅い。

☑ 天災リスクや法改正リスク。

☑ FIT終了後の分配金の不透明。

☑ 上場廃止の可能性がある。

確かに,デメリットもありますが,インフラファンドはこれまで安定的に分配金の実績があります。

時間をかけて,コツコツと資産形成したい人にお勧めです!!

インフラファンド銘柄の紹介

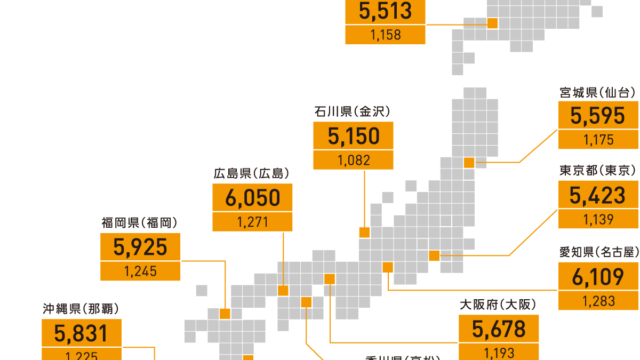

ここでは,上場しているインフラファンド7銘柄を上場した順に取り上げます。

※タカラレーベン・インフラ投資法人は上場廃止となりました。安定した銘柄だっただけに,残念です。

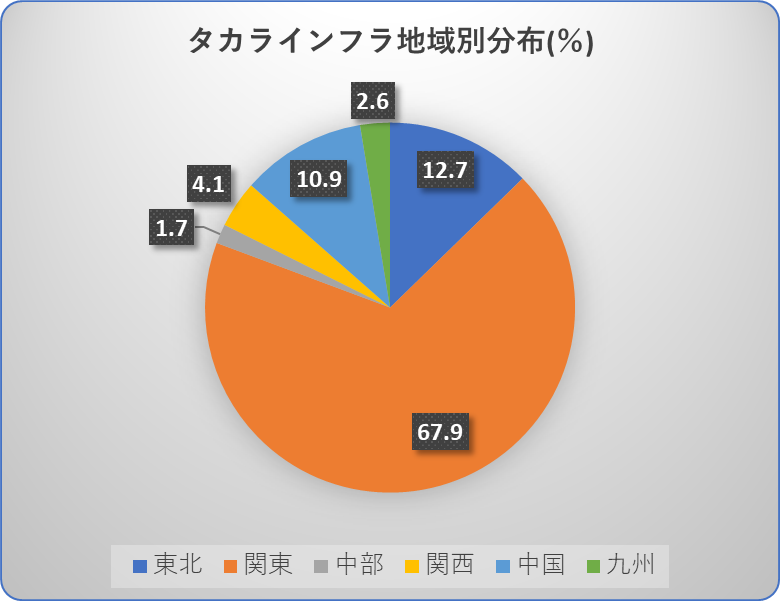

9281:タカラレーベン・インフラ投資法人

上場日:2016年6月2日

権利日:5月末,11月末

規模:42物件,171MW (メガワット)

1口 :121,000円

配当利回り:5.7%

直近の分配金:3,450円

一番最初に上場したインフラ・ファンドです。

時価総額は約700億円です。

発電所の分布は7割近くが関東に分布しています。

関東電力管内は,電力需要も多く出力制御もないので,安定性が見込まれます。

公募増資 (PO) を複数回行っています。

私は申し込みましたが,落選しました。。

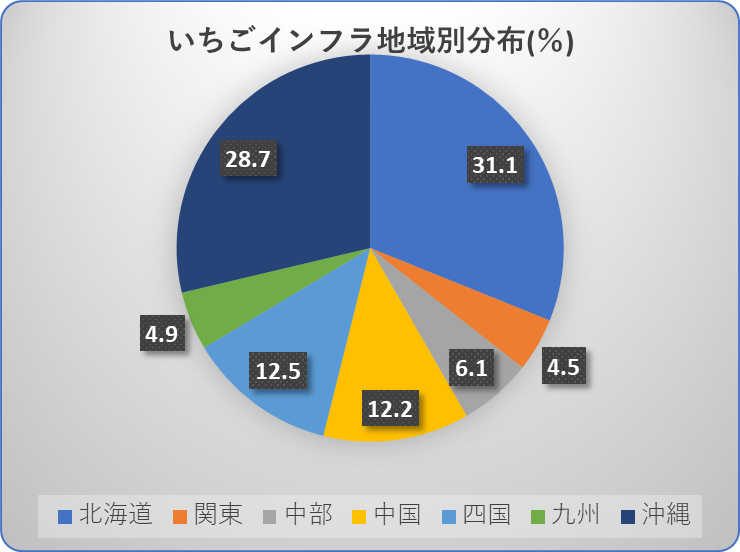

9282:いちごグリーンインフラ投資法人

上場日:2016年12月1日

規模:15物件,29MW (メガワット)

権利日:6月末

1口 :71,400円

配当利回り:5.49%

※株主優待あり(Jリーグ抽選券)

直近の分配金:3,922円

特徴的なのは,分配金が年1回であることです。

また,インフラファンドで唯一株主優待があります。

サッカースポンサーであるいちごのJ リーグチケットの抽選です!!

権利月6月の2~3か月前から株価が上昇するなど,値動きが読みやすい。

発電所は,全国にあるが,北海道と沖縄に割合が多いです。

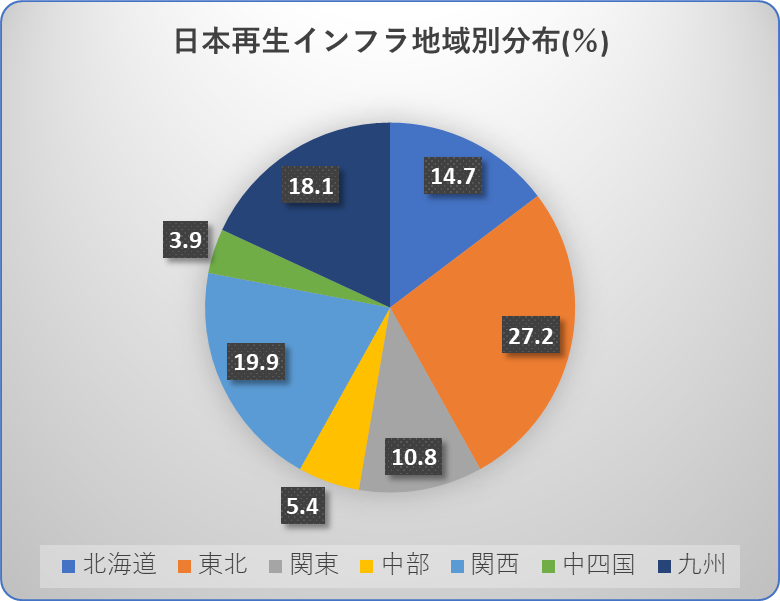

9283:日本再生可能エネルギーインフラ投資法人

上場日:2017年3月29日

規模:55物件,109MW (メガワット)

権利日:1月末,7月末

1口 :107,800円

配当利回り:5.93%

直近の分配金:3,200円

配当月は1月,7月。

個別株で1月,7月配当の銘柄少ないので,毎月の配当を目指す方にはおすすめです。

発電所の分布としては,満遍なく分布していますが,やや東北地方に多い印象です。

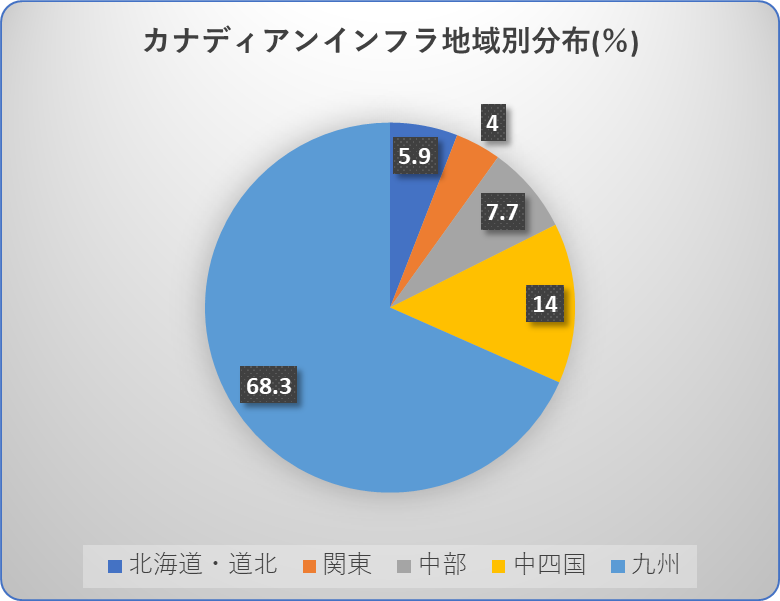

9284:カナディアン・ソーラー・インフラ投資法人

上場日:2017年10月30日

規模:25物件,183MW (メガワット)

権利日:6月末,12月末

1口 :127,300円

配当利回り:5.89%

直近の分配金:3,750円

配当月は6月,12月。

発電所の分布としては,九州地方に7割近く。

九州地方は安くて日当たりのよい土地が多い。

一方で,初めての出力制御が実施されました。出力規制が実施されると,売電収入が入らなくなります。

売電収入が原資となる分配金の支払いにも影響を受けます。

出力制御は電力需要が少なく,発電量の多い5月頃や,10~11月頃は心配です。

あと3銘柄ありますので,最後までよろしくお願いします。

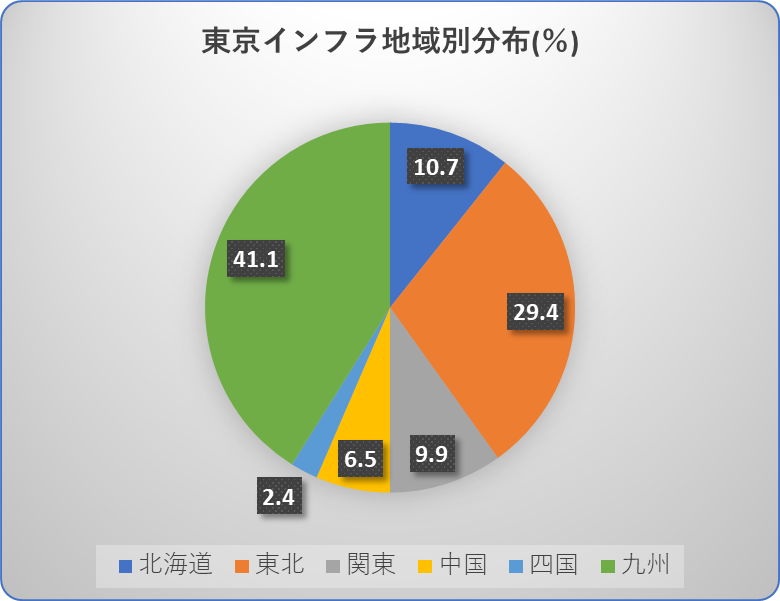

9285:東京インフラ・エネルギー法人

上場日:2018年9月27日

規模:11物件,46MW (メガワット)

権利日:6月末,12月末

1口 :104,500円

配当利回り:6.24%

直近の分配金:3,262円

この銘柄は,9284ほど偏ってはいないが,九州地方の割合が多いです。

東京インフラという名称だけに,関東地方が多いと思っていました。

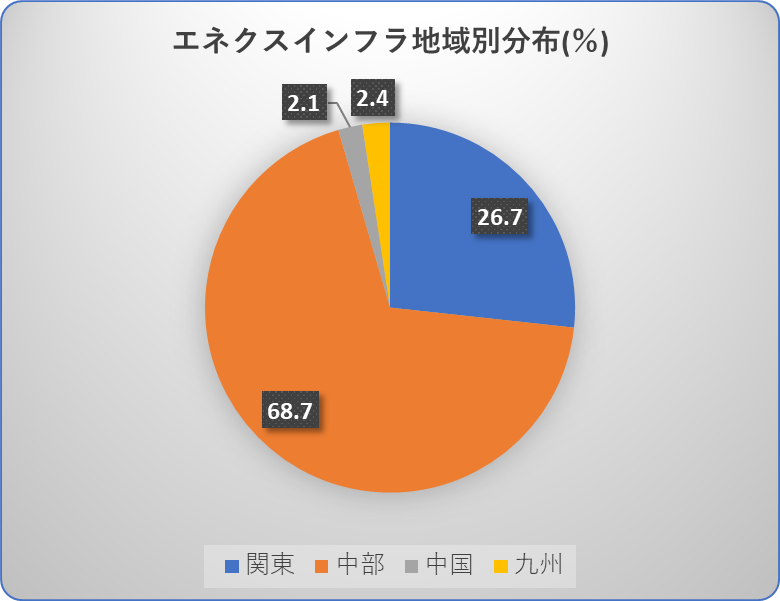

9286:エネクス・インフラ投資法人

上場日:2019年2月13日

規模:8物件,140MW (メガワット)

権利日:11月末,5月末(年1回から2回へ変更)

1口 :94,600円

配当利回り:6.34%

直近の分配金:6,000円

これまでは,年に1回の分配金の支払いでしたが,年2回へと変更になりました。

2021年11月に9286の分配金を1年受け取れ,2022年5月分あるので

単年利回りは隠れプレミア10%の銘柄でした(笑)

発電所の分布は,中部地方が高い多いです。

親会社が伊藤忠商事で安心感もあります。

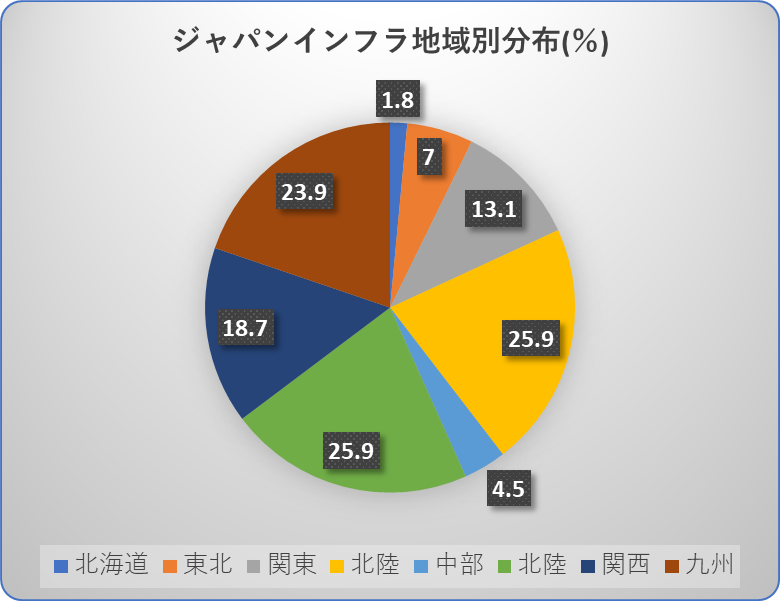

9287:ジャパンインフラ投資法人

上場日:2020年2月20日

規模:36物件,90MW (メガワット)

権利日:5月末,11月末

1口 :99,600円

配当利回り:5.92%

直近の分配金:2,953円

一番最新の上場銘柄です。

発電所の分布はバランスよく全国にあります。

特徴としては,発電所の分布が全国に分散されている。

リスクヘッジとしては最高です

インフラファンドでは初めて北陸電力管内で25.9%も分布していること。

個人的には,冬の雪が心配です。

まとめ

全7銘柄を解説しましたがいかがでしたか。

歴史はまだまだ浅いけれど,安定の資産としてはおすすめです。

利回りはどの銘柄もほとんど差がないのでランキングにはしていません。

FIT期間 が20年なので,それ以降のことは不確実ですが,そのころには設備の返済も終わっていると思います。

年利6%で11年間複利で運用すれば,投資資金は全て回収できます😆

ひとつデメリットをいうと、出力制御です。九州電力管内は出力制御が頻繁に起こる可能性があります。発電所分布を見て,九州地方が多い商品は避けたほうがいいかもしれません。

以上の観点から,特に私のオススメするファンドを紹介します。

私のオススメの銘柄は,タカラインフラとエネクスインフラです。

インフラファンドを購入するには,証券口座の開設が必要です。

インフラファンドはとても手堅い投資です。

値動きが安定しているので,NISA で購入することがおすすめです。

また,不動産に投資したい方は不動産クラウドファンディングもおすすめです。

近年は,さまざまな投資商品が登場しており,投資の裾野が確実に広がっています。いろいろ試して,自分の心地よいものを見つけてほしいです。

※投資は自己責任でお願いします。

最後までお読みいただきありがとうございます。

株,不動産,節税など暮らしに役立つことが掲載されています。